יסודות פונדמנטלים- ליאור ברק

כותב: ליאור ברק, מרצה במכללת פסגות ומנהל תחום האופציות

ניתוח פונדמנטלי הוא ניתוח ערך כלכלי של חברה המתבסס בין היתר על מה מייצרת החברה, ניתוח המאזן, תזרים המזומנים, דו"ח הרווח וההפסד, מכפילים, זהות המנכ"ל, הבנת הסביבה התחרותית בה פועלת החברה, מתחרים, תחזיות לצמיחה בעתיד וכו'.

קיימות מספר שיטות וגישות לניתוח פונדמנטלי של חברה, אך ניתן לייחס לבנג'מין גראהם (ספר – "המשקיע הנבון") ולתלמידו וורן באפט (ספר – "כדור השלג"), את הגישה הבסיסית ביותר לניתוח פונדמנטלי.

כדי להבין כיצד ניתוח פונדמנטלי מתבצע ברמה בסיסית, אציג דוגמא לניתוח שלי משנת 2009 – מתוך ההנחה שחמש שנים הם זמן מספיק טוב כדי לראות האם הניתוח הוכיח את עצמו (אראה לכם את הקובץ שעל המחשב שלי בדיוק כפי שהוא).

אני מבקש לא להיבהל – נסו להסתכל על הרעיון מלמעלה: קניית חברה (לא מניה) חזקה בעלת יתרון כלשהו גדול בתחום מסוים שקשה מאוד להתחרות בו (למשל נוסחת המשקה של קוקה-קולה), ניהול איכותי ופרמטרים של צמיחה איתנים במהלך השנים האחרונות. לאחר שניתחנו את החברה, ננסה להגיע למחיר מניה תיאורטי (שווי כלכלי של החברה) ונקנה את המניה/חברה אם היא נסחרת מתחת למחיר הכלכלי שקיבלנו.

מבט בחטף על הניתוח

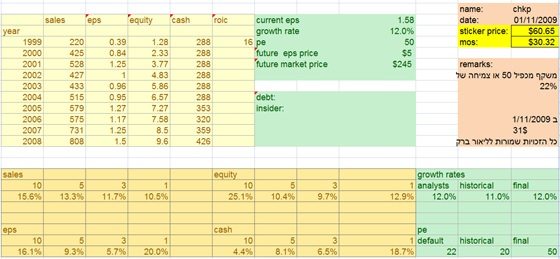

את הניתוח הפונדמנטלי הבסיסי שלהלן ביצעתי בתאריך 1/11/2009 למניית צ'ק-פוינט (chkp) – באותו זמן, שער המניה 31$ ושער שקל-דולר עמד על 3.76 ₪ לדולר (בדומה להיום). צ'ק-פוינט, המזוהה בעיקר עם גיל שוויד, היא חברת אבטחת מידע עולמית מובילה בתחומה. משרדיה נמצאים הן בישראל והן בקליפורניה.

אוקיי, בואו נתבונן בתוצאות הניתוח (מודגש בצהוב תחת sticker price ו –mos): מחיר בו כדאי לקנות את המניה – 60$. אם ניקח בחשבון שולי ביטחון של 50% במידה וטעינו בהערכה, כדאי לקנות את המניה במחיר של 30$ למניה.

הניתוח שלהלן מבוסס על התבוננות של 10 שנים במכירות (sales), ברווח למניה (eps), בהון (equity), במזומנים (cash), בתשואה להון מושקע (roic), בחישוב מחיר יעד למניה בהתאם לנתונים (sricker price), בחישוב שולי הביטחון (mos) וכמובן בניתוח המוצר שהחברה מייצרת והמתחרים שלה. בכל אחד מהגדלים שבטבלה השאיפה לראות יחסים פיננסים איתנים לתקופות של שנה, 3 שנים, 5 שנים ו-10 שנים.

כיצד יודעים אם הבחירה בחברה הצדיקה את עצמה

האם קניית המניה בשער 30$ הצדיקה את עצמה? כפי שאנו יודעים, מרץ 2009 סימן את תחילתו של השוק השורי – כך שרוב המניות עלו בחמש השנים עד לאוקטובר 2014 – כיצד ניתן לבחון האם ההשקעה הייתה טובה?

כדי לעשות זאת יש להתחשב בפרמטרים שונים כדוגמת תשואת המניה, תשואה מותאמת לסיכון, תשואה של מדדי יחוס – נאסד"ק, s&p500, מדד ת"א-25, שער החליפין, אינפלציה. כדי לפשט את הדברים, אשווה רק את התשואה של המניה לתשואה של מדדי הייחוס באותו פרק זמן (גרף השוואתי מצורף).

ניתן לשים לב למשהו מאוד מעניין בגרף. בתוצאה הסופית צ'ק פוינט (תשואה 113%) אכן הצליחה "לנצח" בענק את מדד ת"א-25 (תשואה 43%) ואת ה s&p500(תשואה 83%), אך עברה בקצת את מדד הנאסד"ק (108%).

שימו לב לחודש אפריל 2012 (כשנתיים וחצי לאחר הניתוח) – צ'ק פוינט הצליחה להביס בגדול את כל מדדי הייחוס בפערים גדלים מאוד (תשואה של 107%) לעומת הנאסד"ק (כ-56%), s&p500 (כ- 37%), ת"א-25 (כ-17%) וזאת בביטא של 0.46 בלבד.

חשוב לדעת, שגם ניתוח פונדמנטלי יש לעדכן מעת לעת (לכל הפחות מרבעון לרבעון) ולבחון האם ההשקעה שלנו בכיוון הנכון.

במאמרים הבאים – נתחיל את הדברים מהתחלה ונלמד על Market Capitalization.

המכללה עוסקת בלימודי שוק ההון ומסחר בלבד, אינה מספקת שירותי ייעוץ השקעות כהגדרתם בחוק, ואינה בעלת רישיון מכוח החוק. יודגש: מבזקי המידע והשיעורים בחדרי המסחר כוללים נתונים כלליים אודות אירועים בשוק ההון, ואינם מתיימרים להוות תחליף לייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של אדם מסוים